Многие газеты и компьютерные сервисы отслеживают наиболее активные акции текущего дня. Ежедневно возникают десятки акций, которые резко вырастают в цене при большом объеме торговли. Причин тут может быть множество: неожиданно хороший квартальный отчет компании, заключение контракта, слияние компаний, хвалебная статья в Wall Street Journal и т. п. В поисках возможностей получения быстрой прибыли опытные трейдеры внимательно изучают такие компании. Безусловно, самую лучшую прибыль получают инвесторы и трейдеры, которые владели такими акциями до появления новостей, приведших к резкому росту цены. А можно ли получить прибыль на следующий день? Какова вероятность того, что и на следующий день этот рост продолжится? Или, может быть, на следующий день выгоднее начинать игру на понижение?

Таких вопросов можно задать много. Какова вероятность падения курса акций, которые росли в цене четыре дня подряд? А что произойдет завтра с акциями, которые падали четыре дня подряд?

Ответы на такие вопросы основаны на компьютерном анализе. Прежде чем привести его результаты, сделаем несколько общих замечаний по поводу самого анализа. Мы уже говорили, что в отношении рынка анализ прошлого не является гарантией достоверности предсказания будущего. Это связано с тем, что рынок акций, — как говорят физики, — не является стационарной системой. Корреляции, имевшие место в течение прошедших пяти лет, могут исчезнуть в текущем году. Имеет ли в таком случае смысл вообще анализировать рынок с помощью компьютера?

Да, имеет, но только при правильной интерпретации получаемых результатов. Рассмотрим простой пример. Допустим, что мы проанализировали рынок за последние два года, когда он непрерывно рос. При таком рынке легко обнаружить корреляции цен акций между двумя последовательными днями: если акции выросли сегодня, то с вероятностью более 50% они должны вырасти и завтра. При растущем рынке такие корреляции легко прослеживаются. При падающем рынке усиливаются корреляции уменьшения цен: падение акций в данный день приводит к росту вероятности их падения на следующий день. Если разработать стратегию трейдинга на основании анализа растущего рынка и применить ее во время падающего рынка, то естественно, что выбранная стратегия будет приносить убытки.

Ситуация осложняется также тем, что разные акции ведут себя различно. Это тривиальное утверждение в данном случае означает следующее. Результаты анализа для гигантов рынка типа IBM или Coca-Cola нельзя применять для разработки стратегии трейдинга на акциях малых компаниях, акции которых имеют свойство быстро вырастать и так же быстро падать в цене. Акции гигантов менее чувствительны к поведению рынка, их реакции на общие экономические новости или новости отрасли зачастую запаздывают.

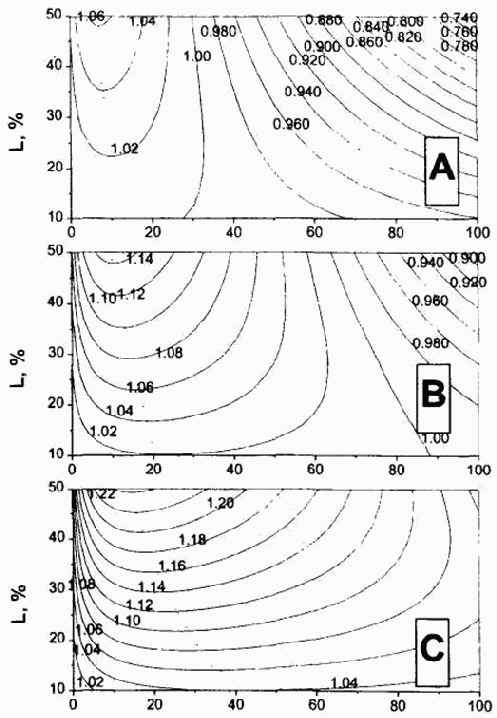

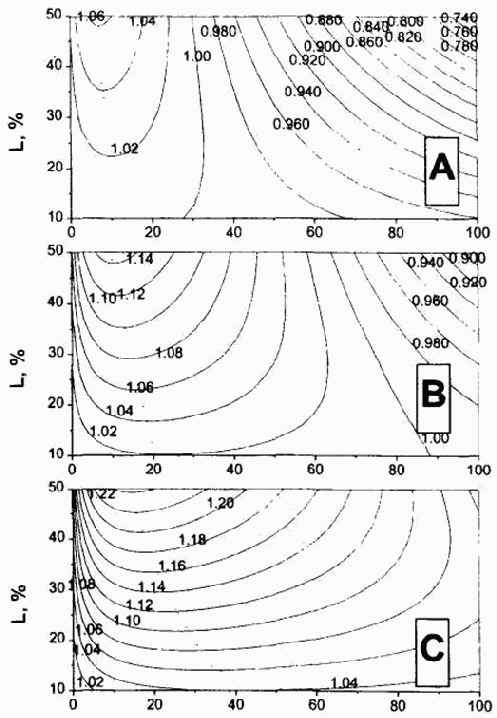

Как же рационально, использовать возможности и результаты компьютерного анализа? Это можно сделать только через сравнение различных стратегий при одинаковых условиях на рынке. Так, если вы хотите узнать, какая стратегия трейдинга является оптимальной при начале роста рынка, при его завершении или при падении рынка, то компьютерный анализ должен дифференцировать такие состояния. При этом акции крупных и небольших компаний желательно рассматривать отдельно. В идеальном варианте следовало бы дифференцировать ситуации более детально, в частности, учитывать причины роста или падения акций, но для такого анализа может оказаться недостаточно статистических данных — 30 ситуаций слишком мало для надежных выводов. Мы проведем анализ только для четырех случаев:

растущий рынок, большие компании,

растущий рынок, малые компании,

падающий рынок, большие компании,

падающий рынок, малые компании.

Безусловно, при этом грубом разделении вариантов многие тонкие детали останутся за бортом, но такой анализ все же лучше, чем тот, где все перечисленные случаи свалены в одну кучу. На его основании мы выявим ряд закономерностей, которые могут оказаться весьма полезными при оценке некоторых реальных ситуаций.

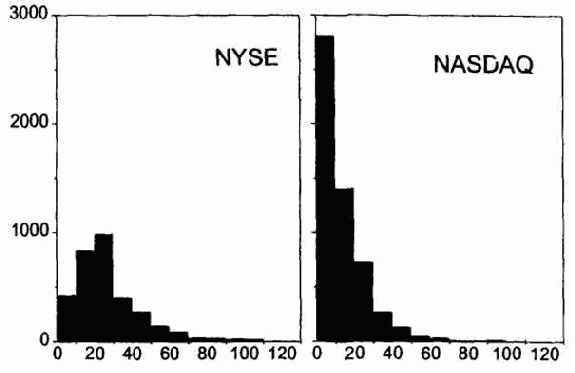

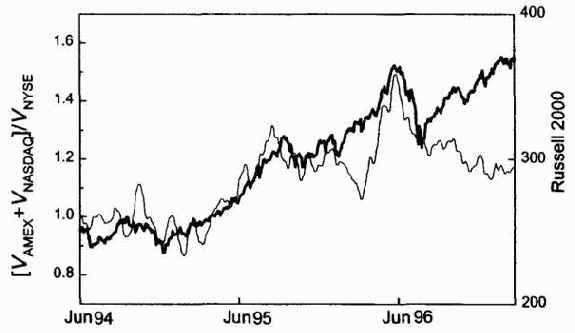

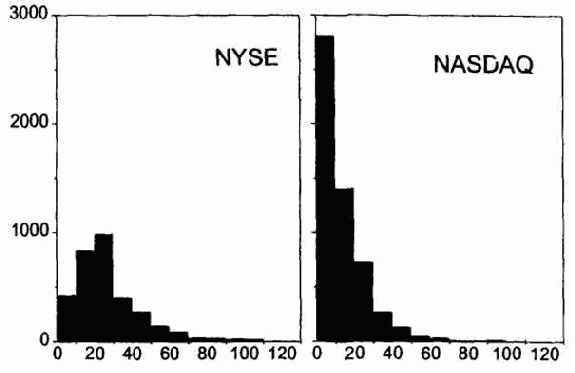

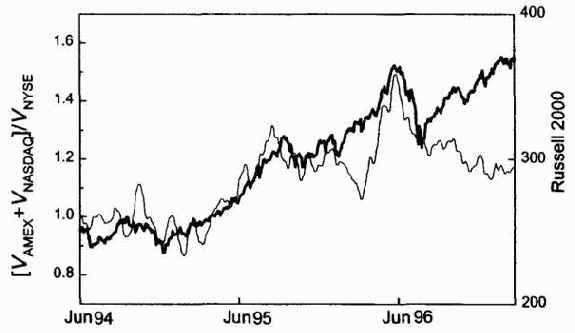

Рынок акций США организован так, что облегчает проведение компьютерного анализа. На нью-йоркской бирже NYSE представлены крупные компании США и других стран. По поведению акций на этом рынке можно делать выводы о поведении акций крупных стабильных компаний. На рынке NASDAQ и бирже АМЕХ представлены молодые развивающиеся компании. Поэтому, анализируя поведение акций этих рынков, можно делать выводы о поведении более спекулятивных акций.

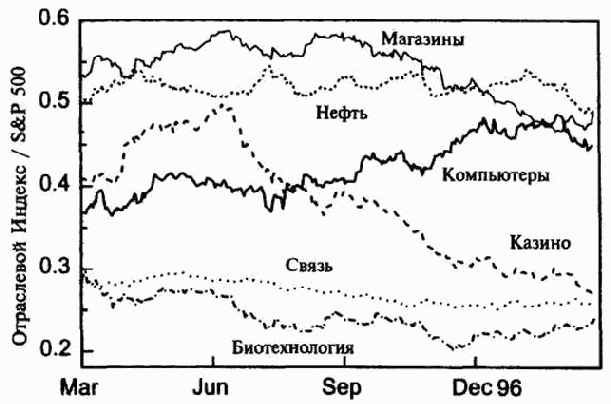

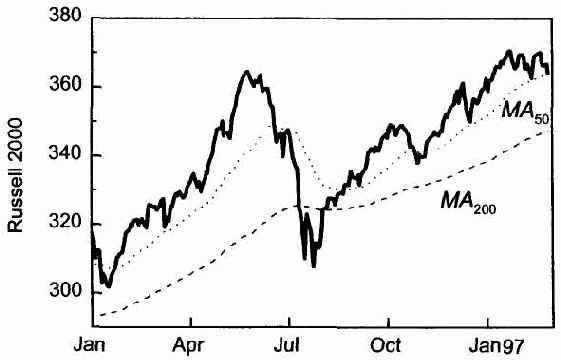

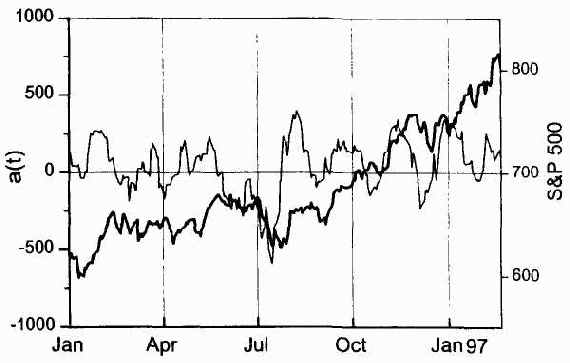

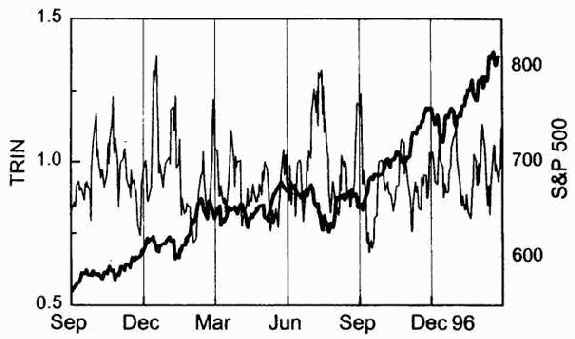

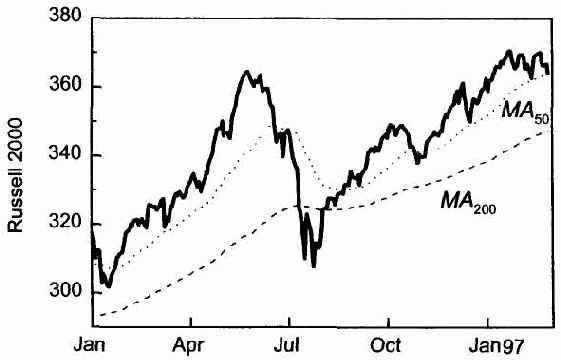

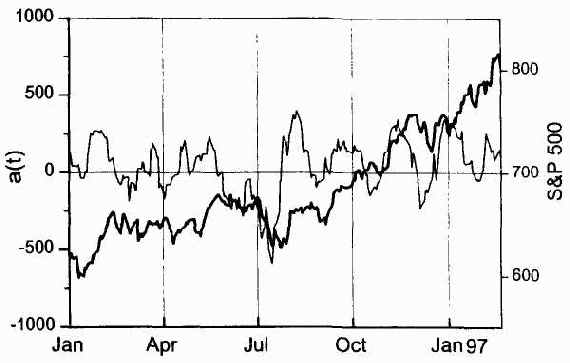

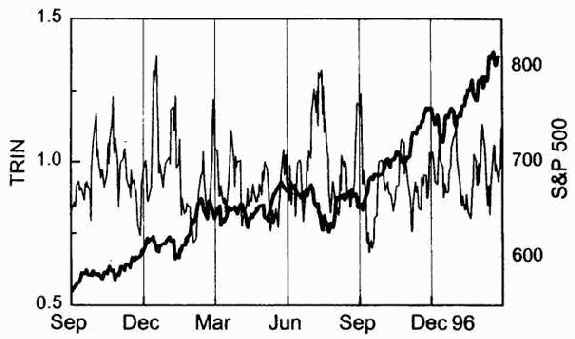

Очень важный вопрос — что считать растущим, а что падающим рынком? Рынок постоянно флюктуирует. Учет ежедневных колебаний рынка может привести к неправильным выводам. Так, если изучать поведение акций после четырех дней роста, то часть этих дней может приходиться на рост рынка, а часть — на его падение. Мы будем опираться на динамику индекса S&P-500 и брать кванты усреднения не менее одной недели. Таким образом, если будет говориться о поведении акции при растущем рынке, это означает, что выбраны периоды растущего индекса S&P-500 и усреднение проведено по этим периодам.

Какие акции должны быть выбраны для анализа различных стратегий трейдинга? Если рассматривать все акции без исключения, то на рынке NASDAQ будут преобладать дешевые акции, которые могут привести к неправильным выводам, ибо акции ценой в один доллар легко растут или падают на 20— 50%, что резко увеличивает ошибку вычислений. Нельзя также включать в анализ акции с малыми объемами торговли, так как у них разброс между покупной и продажной ценой может достигать 10% и более, что также вносит большие ошибки. Кроме того, объемы торговли такими акциями меняются на тысячи процентов (например, в один день было куплено 100, а на следующий день 2000 акций), что затрудняет анализ корреляций между ценами акций и объемами дневной торговли. Учитывая сказанное, в анализ включены только те акции, чья цена была не менее 10 долларов за штуку и дневной объем торговли превышал 100000 акций.

В этом разделе мы дополнительно обсудим некоторые общие принципы кратковременного трейдинга и расскажем о ряде других видов такого трейдинга.

Как добиться успеха в кратковременном трейдинге? Первое условие — научиться правильно принимать потери. Они неизбежны, и их будет много. При адекватной стратегии трейдинга выигрыш превышает потери, но трейдер должен быть готов часто терять деньги и хладнокровно реагировать на это, внимательно анализируя допущенные ошибки.

Второе условие — накопить профессиональный опыт, формирующий профессиональную интуицию. Мы уже говорили, что у трейдера практически нет времени для глубокого анализа, и, принимая решения, нужно больше доверять своей интуиции, которая приходит только с опытом. Хорошего трейдера можно сравнить с опытным водителем. На дороге постоянно возникают разнообразные ситуации, которые вроде бы и не похожи одна на другую, но имеют много общего. Хороший водитель не анализирует траектории движения машин, а действует автоматически даже в аварийной обстановке. Потом он может рассказать о случившемся, оценить свои действия и поведение других водителей, но в критический момент он доверяет своим выработанным рефлексам. Хороший трейдер, многократно проходя через критические ситуации, научается чувствовать динамику рынка и реагировать на движение акций так же автоматически, как и водитель. Зачастую успех зависит от скорости принятия решения, которая позволяет увеличить прибыль в несколько раз. Выиграть ¼ или ½ доллара на акцию — это не мелочь, а очень большая разница: прибыль увеличивается вдвое. А потеря ¼ может произойти за несколько секунд. Линда Рашке (Linda Raschke) сравнивала трейдинг с занятием музыкой. Трейдер, как музыкант, должен слышать мелодию рынка и чувствовать в ней фальшь, когда рынок уходит слишком высоко наверх или слишком глубоко вниз.

Третье условие — правильно распоряжаться капиталом, уметь распределить его на покупки разных акций и на резерв для усиления позиций, правильно размещать выигрыши. Эти вопросы, общие для любого вида трейдинга и инвестирования, мы рассмотрим в последней главе, а сейчас только отметим, что в условиях дефицита времени и психологического давления трейдеру приходится решать и такие проблемы. Не успели остыть эмоции от только что завершенного трейда, а уже нужно срочно принимать решение об открытии следующей позиции или начинать поиск новых вариантов. Хладнокровие и автоматизм вот главные качества, которые должен выработать в себе трейдер, прежде чем начинать игру большими деньгами или с большим маргинальным счетом.

Многие трейдеры не играют на случайных резко растущих или падающих акциях, а выбирают себе «любимцев», внимательно следя за их динамикой, анализируя все новости, относящиеся к ним и их конкурентам, изучают корреляции цен «своих» акций с поведением рынка. Трейдеры буквально живут вместе с выбранными акциями и постоянно держат палец на спусковом крючке: купить — продать — купить — продать ... Такая игра требует довольно большого капитала, потому что зачастую приходится довольствоваться изменением цены акций на 1/8 доллара, что принесет прибыль, только если у вас такое количество акций, которое позволит перекрыть брокерские комиссионные.

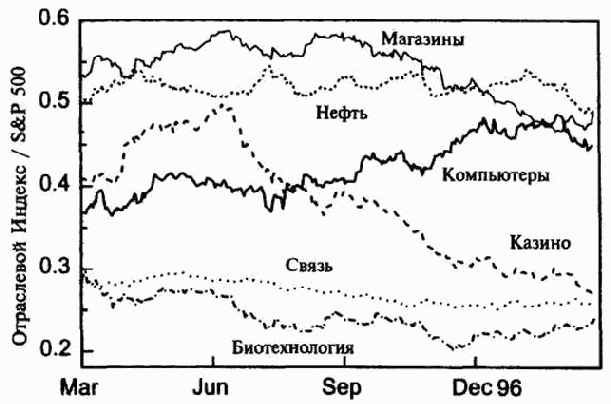

Если вы занимаетесь трейдингом не в помещении биржи, а сидя у компьютера в офисе или дома, то на экране компьютера постоянно должны быть главные индексы рынка, индексы интересующих вас отраслей, цены акций лидеров этих отраслей и цены акций компаний, которые намечены вами как предмет покупки или продажи. Периодически нужно просматривать графики дневного поведения индексов рынка, отслеживая начало локального подъема или падения. При принятии того или иного решения нужно помнить, что главные события на рынке разворачиваются в начале и в конце рабочего дня биржи. Профессионалы говорят, что умные деньги показываются в конце, однако оживление второй половины дня и обозначение новой тенденции начинаются уже около двух-трех часов по нью-йоркскому времени, так что — будьте бдительны!

Мы не будем много рассказывать о типичных признаках поворота тенденции роста или падения рыночных индексов методы технического анализа, описанные в предыдущей главе, хорошо работают и для ориентации в минутных колебаниях рынка.

Как проигрывают деньги на бирже

Очень большие деньги новички проигрывают редко. Есть даже поговорка: первые проигрыши — самые маленькие проигрыши. Существующие правила биржевой игры в США ограничивают возможности очень больших проигрышей. В 20-х годах в США можно было открыть маргинальный счет у брокера в 10 раз больший, чем инвестиционный капитал, что создавало возможности гигантских потерь. Обвал рынка акций в 1929 году во многом был связан с такими маргинальными счетами. Падение акций на несколько процентов уже вызывало необходимость их срочной продажи, чтобы сохранить хоть часть капитала для закрытия маргинального счета, а такие лихорадочные продажи вызывали лавинообразное падение рынка. Сейчас инвесторы и трейдеры, играя на понижение, могут проиграть сумму, лишь немного большую, чем первоначально внесли на счет брокерской фирмы, так как взять в долг у брокера (т. е. открыть маргинальный счет) можно только в размере вашего капитала. При игре на повышение курса акций потерять можно

только те деньги, которые уже посланы брокеру. Какие же существуют «методы» потери денег при игре на бирже? Рассмотрим список наиболее типичных ошибок, через которые проходят практически все новички.

1.1. Убыточный портфель. Безусловно, составление убыточного инвестиционного портфеля не является вашей задачей. Но тем не менее, если просмотреть брокерские счета большинства начинающих инвесторов, то их инвестиционные портфели, как правило, являются убыточными. Как это происходит?

Представьте, что вы купили акции четырех компаний. Через некоторое время акции двух компаний выросли в цене, а двух упали. Вы решаете, что сделали прибыль на первых акциях, продаете их и покупаете акции двух новых компаний. Акции одной из них падают, а вторые растут. Вы продаете выросшие и опять покупаете новые, которые также начинают падать в цене. В результате вы остаетесь обладателем акций четырех компаний, но теперь все они приносят убытки — убыточный портфель составлен. Все произошло «само собой» и гораздо быстрее, чем вы ожидали.

Ваши акции медленно ползут вниз, иногда поднимаются, вселяя надежду, и снова ползут вниз. Потери постепенно увеличиваются, и вы начинаете беспокоиться, а затем принимаете решение выйти на первом же максимуме. Максимум приходит, но его вершина пропущена, и акции не проданы. Постепенно вы привыкаете к потерям, они уже не так беспокоят. Все деньги вложены в акции слабых компаний, и приходится пропускать хорошие возможности, которые периодически возникают на бирже. Внезапно рынок начинает резко падать вместе с вашими акциями, и они теряют цену до такой степени, что продавать их уже не имеет смысла. Дальше им падать просто некуда, решаете вы. Но не тут-то было! Акции снова начинают медленно но верно ползти вниз, и скоро вы убеждаетесь, что проиграли почти все ваши деньги. Естественно, интерес к рынку акций теряется, и вы принимаете решение, что игра на бирже доступна только профессионалам.

Что же делать? Не допускать потерь больше определенной величины и не спешить продавать выросшие акции. Об этом мы уже говорили и еще будет говорить в данной главе.

1.2. Советы непрофессионалов. Избегайте следовать советам друзей и знакомых. Большая часть из них основана на уже опубликованной информации, а такая информация уже отражена в цене акций. Если вам говорят, что некая автобусная компания выиграла контракт на обслуживание олимпийских игр, то помните, что ее акции уже отреагировали на обнародование этой новости в течение первых 10 минут. Если вам передают какие-то слухи, то с вероятностью 50% эти слухи ложны, и ваши шансы выиграть или проиграть равны. Кроме того, слухи первым делом доходят до Уолл-стрит, и если в этих слухах есть хоть малейшая доля реальности, то она также отражена в цене акций. Слушать советы можно, но без выяснения источников информации принимать решения не рекомендуется. Особенно следует опасаться так называемых «стопроцентных» вариантов, вызывающих соблазн вложить все деньги в акции одной компании. На рынке не бывает абсолютно надежных вариантов, и многие трейдеры говорят, что если что-нибудь выглядит уж очень заманчиво, то лучше поискать нечто другое.

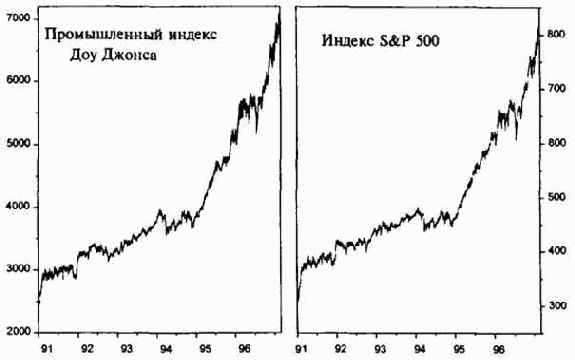

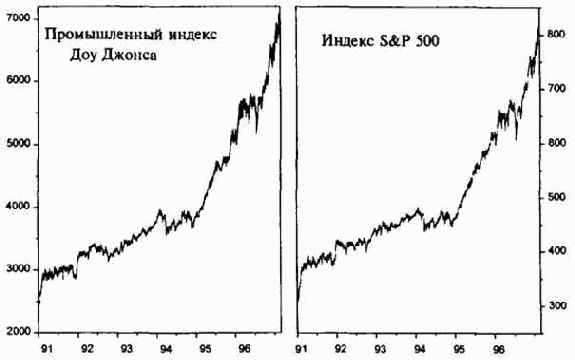

1.3. Советы профессионалов. Мы уже рассказывали, что советы брокера бывают необъективны и часто неточны. Информационные письма, которые продаются в огромном количестве, содержат весьма противоречивую информацию: одну и ту же компанию в одних письмах ругают, а в других хвалят. Если речь идет о поведении рынка в целом, то основная масса авторов этих писем исходят из линейной аппроксимации: если рынок растет, то предсказывается его дальнейший рост, если рынок падает, то предвещается еще более мрачное будущее. Предсказатели поворота рынка начинают свои прогнозы задолго до реальной точки поворота. Осенью 1995 года было много заявлений, что рынок на вершине и вот-вот произойдет мощный обвал, однако рынок продолжал расти еще в течение полугода. К лету 1996 года индекс S&P-500 вырос на 10%, и только после этого произошла коррекция.

1.4. Потерянная прибыль. Вы удачно купили акции, сразу давшие 15% прибыли в течение нескольких дней. Затем акции начали падать, и прибыль уменьшилась до 7 %. Это обидно — ведь совсем недавно было 15%. Вы решили подождать, чтобы прибыль дошла хотя бы до 10%. Этого не происходит, акции начинают резко падать, и вскоре вы уже теряете 5%. Мысль о продаже невыносима, и эти акции добавляются в ваш убыточный инвестиционный портфель, о котором говорилось выше. Что делать? Не допускать потерь, всегда сохранять хоть часть прибыли.

1.5. Игра со всеми. Основная масса биржевых игроков проигрывает. Отсюда следует непосредственный вывод, что играть надо не так, как в данный момент играет большинство. Если вы видите непрерывную рекламу какой-либо компании и ее акции начали безудержный рост, то не поддавайтесь общему порыву и не покупайте эти акции. Купив такие акции, вы вступите в игру с названием «поиск еще большего дурака»: акции покупаются в надежде, что найдется кто-то еще глупее, кто заплатит за них еще больше. Естественно, очень скоро акции полетят вниз. Помните, что это могут быть игры очень больших денег, и их владельцы специально раздувают шумиху, чтобы потом, успешно продав акции, начать игру на понижение. Вы искали большего дурака, а кто-то искал вас.

1.6. Упрямство. Рынок сделал коррекцию, и вы купили акции нескольких компаний. Вы потратили время на анализ и уверены в хороших фундаментальных характеристиках выбранных вами компаний, однако рынок пошел наверх, а ваши акции остались внизу и даже стали падать. Явно, что вы допустили ошибку, которую надо исправлять — продавать акции. Но вы уверены в себе и упорно ждете. Проходит месяц, другой, но акции не поднимаются потеряны и деньги, и время. Признавать свои ошибки и продавать «надежные» акции — самое трудное, чему надо научиться для успешной игры на бирже.

1.7. Частые переключения. Иногда новичок начинает суетиться. Биржа не приносит ему ожидаемых быстрых доходов, и он начинает продавать акции, которые не растут в цене, покупая новые в надежде на быструю прибыль. Но и новые акции не более удачны, их тоже продают и т.д. Комиссионные, разброс между покупной и продажной ценой — все это быстро суммируется, и потери достигают внушительных цифр.

1.8. Усреднение потерь. Ваши акции некоторой компании падают, и вы принимаете решение докупить их по низкой цене, чтобы при подъеме цены ваша прибыль начиналась с более низкого уровня. Это опаснейшее рассуждение. Если акции начали падать, то более вероятно, что они будут падать дальше и потом могут надолго застрять на низком уровне. Такая стратегия усреднения потерь оправдана в исключительно редких случаях, когда вы абсолютно уверены в компании, точно знаете причину падения курса акций и ожидаете его роста в ближайшее время. Усреднение потерь всегда надо планировать заранее: вначале покупать акции только на половину отведенной для них суммы и предварительно намечать точку, где произвести усиление позиции, т. е. докупить акции.

1.9. Трейдинг по схемам. В настоящее время в США разработано и продается немало «механических» систем трейдинга, которые без вашего участия «ведут» ваши акции в оптимальном — по утверждению разработчиков — режиме. Это различные автоматизированные системы, которые, основываясь на поведении цены акций, предлагают вам купить определенные акции и подсказывает, когда их продать. Простейшая из таких систем — «фильтр», которая следит за уже купленными акциями. Что он обеспечивает? Если вы ставите, скажем, 5%-ный фильтр, это означает, что в случае падения акций на 5%, они будут проданы. При росте акций уровень продажи поднимается, так как он составляет те же 5 %, но уже от новой цены. С первого взгляда кажется, что все в порядке: с помощью фильтра вы обрезаете потери при неудаче, сохраняете часть прибыли, если таковая появилась, и даете акциям «дышать» в пределах 5% (число процентов может быть изменено в соответствии с вашим отношением к риску). Однако компьютерные тесты функционирования фильтра показывают, что единственный человек, который будет доволен применением такой системы, — это ваш брокер. Ваши частые купли и продажи принесут ему немало комиссионных, но вы будете в убытке. Без глубокого технического анализа поведения акций, без рассмотрения фундаментальных показателей компании и без учета динамики рынка механические системы трейдинга приносят убытки.

Существует немало других, более сложных систем трейдинга с применением компьютерного анализа, которые можно купить за несколько сотен долларов, но, по мнению большинства трейдеров, такие системы, как правило, работают неудовлетворительно. Проверка системы на статистических данных, относящихся к прошлому, не является гарантией ее успешной работы в будущем. Рынок непрерывно меняется, и параметры систем нужно постоянно корректировать, что практически равноценно перманентной разработке новых систем, которые, однако, неизбежно обращены в прошлое. Опытные трейдеры, когда слышат о рекламе очередной системы, всегда задают простой вопрос: «Если этот парень такой умный, то зачем он продает эту систему, а не пользуется ею сам?»

1.10. Изменение рынка. Вы играли на повышение и добились неплохих успехов. На растущем рынке это сделать несложно, существует даже поговорка: «Не путайте свой интеллект с растущим рынком». Окрыленные успехом, вы переводите в акции все больше и больше денег, но вдруг начинаете регулярно проигрывать. Вы меняете системы выбора акций, переключаетесь на другие отрасли, но и новые акции продолжают падать. Растут только потери. Выясняется, что изменился рынок — он стал падающим, а на таком рынке найти растущую компанию не легче, чем иголку в стоге сена. В такой период следует начать игру на понижение или, в крайнем случае, временно прекратить трейдинг.

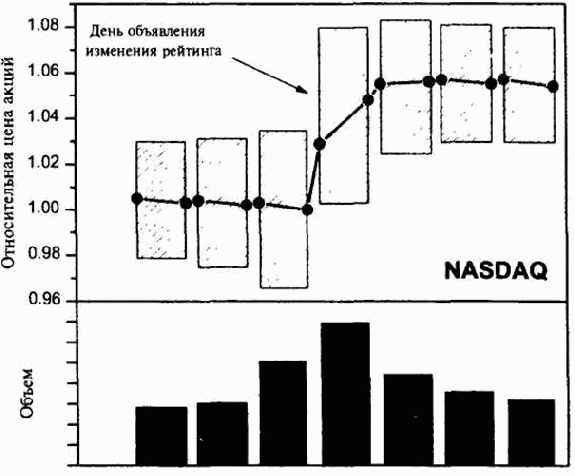

1.11. Неожиданный сюрприз. Утром, подойдя к компьютеру, вы вдруг видите, что ваши акции упали более чем на 15% и продолжают быстро падать дальше. Просмотрев новости, вы обнаруживаете, что ряд ведущих брокерских фирм понизил рейтинг вашей компании. Вы очень расстроены и в состоянии полного оцепенения наблюдаете, как с каждой минутой тает ваш инвестиционный капитал. Вы. конечно, надеетесь, что процесс падения остановится и вы продадите акции с не такой большой потерей.

И вот падение остановилось, акции пошли наверх. Цена выросла на три четверти доллара по сравнению с минимумом и замерла. Вы продолжаете ждать, решив, что продадите, когда цена вырастет еще на четверть доллара. Но вместо этого возникает новая волна продаж, цена опускается ниже первого минимума и, продолжая падение, достигает такого катастрофического уровня, что вы полностью теряете интерес к рынку, выключаете компьютер и решаете отдаться в руки судьбы.

Резкое падение цен акций предвидеть очень трудно. Через это испытание проходит каждый трейдер или инвестор. Описанный процесс может длиться не один, а несколько дней, что еще хуже. Непрерывное падение ваших акций оказывает чудовищное давление на психику, и в таких условиях не каждый может принимать оптимальные решения. Здесь спасают правильно поставленные «стопы», которые бесстрастно сработают на намеченной цене, ваши акции будут автоматически проданы, и потери будут не катастрофическими, а такими, как вы запланировали.

1.12. Пан или пропал. Это стиль игры, при котором все деньги (включая взятые в долг у брокера) вкладываются в акции одной компании, зачастую небольшой. Прибыль в этом случае может быть огромна — тысячи процентов, но риск настолько велик, что возможна потеря всего инвестиционного капитала. Такой стиль аналогичен игре в казино, и серьезные трейдеры его даже не рассматривают.

Подводя итоги, сформулируем три основные причины больших потерь при инвестировании и трейдинге:

—покупка акций без предварительного анализа,

— отсутствие плана действий на случай падения цены акций,

— помещение капитала в акции одной компании.

Еще раз повторим: первое, что должен освоить игрок на бирже, — это научиться проигрывать. Проигрывать правильно означает проигрывать мало. Избегая ошибок, описанных в данном разделе, вы значительно увеличите свои шансы на успех в биржевой игре.

Психология биржевой игры

Существует известный психологический тест, одна из модификаций которого может быть описана следующим образом. Вам предлагают простую игру на деньги: в ящике находится одинаковое число белых и черных шаров, и, вынимая белый, вы выигрываете, черный — проигрываете. Принцип оплаты выигрыша-проигрыша вы можете выбрать. В первом варианте ваш выигрыш составляет 100 долларов, а в случае проигрыша вы ничего не получаете, но ничего и не отдаете. Во втором варианте при выигрыше вы получаете 1000 долларов, но при проигрыше вы платите 500 долларов. Обе эти игры в среднем для вас выигрышны. В первом случае вы ничем не рискуете, но выигрыш мал. Во втором случае при каждом доставании шара вы рискуете потерять 500 долларов, но зато можете выиграть 1000 долларов. Совершенно очевидно, что средний выигрыш во втором случае в пять раз выше, чем в первом.

Парадоксальность результатов этого теста заключается в том, что большинство людей выбирают первую игру. Средний человек предпочитает малую прибыль без малейшего риска. Без большого выигрыша я проживу, — рассуждает он, — а вероятность терять по 500 долларов на каждом шаре меня не устраивает. Лучше синица в руках, чем журавль в небе. Это типичная ориентация человека при выборе комфортной для него версии игры.

Рассмотрим также другую ситуацию. Представьте, что ваша зарплата составляет 500 долларов в месяц. В далеко не прекрасный день вам объявляют, что ваша фирма, испытывая трудности, понижает зарплату на 20 %. Потеря 100 долларов в месяц будет для вас безмерно огорчительной. Если же вам сообщат, что в связи с процветанием фирмы и зарплата увеличится на 20%, вы, конечно, будете рады, но ваши эмоции будут гораздо слабее, чем в первом случае.

Эти два примера создают модель отношения среднего инвестора к биржевой игре: при малейшей возможности получить гарантированную прибыль инвестор постарается ее не упустить. Если акции хоть немного выросли в цене, то они будут проданы при первых признаках начала падения. Если же акции упали, то скорее всего возникнет желание подождать, чтобы эти потери исчезли или, хотя бы уменьшились. Как влияет такое поведение инвесторов на цену акций?

Если акции выросли из-за хорошей новости, то очень скоро они начнут падать. Это закрывают свои позиции не только трейдеры, играющие на дневных колебаниях, но и многие инвесторы, которым не терпится получить небольшую прибыль: маленькая синица уже в руках, а журавль пусть себе летает! Удовольствовавшись прибылью в несколько процентов, многие продадут данные акции, что понизит их цену, но вскоре начнется новый рост — это покупают более опытные инвесторы и трейдеры, понимающие психологию биржевой игры.

Акции часто начинают свое падение на маленьком объеме, потому что инвесторы, купившие эти акции по более высокой цене, выжидают в надежде на скорый возврат к прежнему уровню. Они все прекрасно знают о необходимости обрезания потерь и о заказах «стоп», но всегда находится масса объяснений, почему именно данные акции должны вернуться назад. Ведь у компании хорошие фундаментальные показатели, аналитики предсказывали ей дальнейший рост, акции компании действительно долго и стабильно росли. Надо лишь переждать временное падение, не продавать сейчас с потерями, а в будущем получить прибыль. Но время идет. Начинают появляться сообщения, что эти акции не так уж хороши, как казалось прежде — выпуск нового продукта задерживается, повышаются накладные расходы, предстоят затраты на новое оборудование. Аналитики уже предсказывают падение курса акций, хотя совсем недавно их высказывания были полны оптимизма.

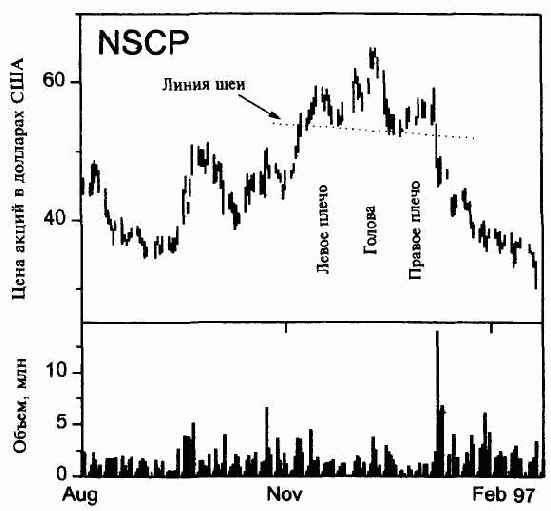

Если у вас были эти акции, вы решаете их продать, но теперь уже не только вы, но и другие инвесторы убеждены, что данная компания находится в очень тяжелом положении и от этой «дохлой собаки» надо быстрее избавляться. Просто удивительно, с какой быстротой распространяются отрицательные эмоции. Начинается волна продаж, порождающая соревнование — кто продаст быстрее. Акции падают па большом объеме, только очень малый процент «стоиков» продолжает держать их. Если же цена акций вдруг возвращается к уровню, где они были куплены, то даже у стоиков возникает порыв немедленно продать их: эти акции принесли столько огорчений, чем быстрее от них избавиться — тем лучше. Именно так возникают уровни сопротивления, о которых рассказывалось в девятой главе.

Следует отметить что, это типичное поведение многих инвесторов. Маленькие прибыли и большие потери характерны не только для начинающих, но и для более опытных биржевых игроков. Для успеха на бирже надо переломить себя и научиться мыслить в рамках теории вероятностей. Вовремя обрезанные маленькие потери не страшны, если у вас правильная стратегия игры, если планируемые прибыли в два-три раза превышают потери, вызванные срабатыванием «стопов».

«Стопы» особенно хороши своим автоматизмом. Решение о продаже акций на определенной цене вы принимаете в спокойной обстановке, при домашнем анализе, а не во время работы биржи, когда цены меняются непрерывно, вселяя то надежду, то ужас. «Стоп» реализует взвешенное решение, не опоздав ни на секунду.

Вы не профессионал, и у вас нет возможности непрерывно наблюдать за динамикой цен акций, сидя за компьютером шесть с половиной часов в день. Да это и не нужно. Многие известные трейдеры говорят, что непрерывное отслеживание цен, когда в этом нет необходимости, просто вредно. Это излишние эмоции, это потеря времени, которое можно посвятить основной работе, семье или отдыху. Когда акции куплены и «стопы» расставлены, если вы пока не планируете открытие или закрытие других позиций, можно и нужно отвлечься от работы биржи.

Что делать, если вас начали преследовать неудачи? Трейд за трейдом приносят потери, и вы опасаетесь проиграть все деньги, которые отвели для этой цели. В таком случае можно поставить себе условия, какие существуют для профессиональных трейдеров финансовых институтов: у каждого из них есть некоторые предельные суммы, которые они могут потерять за один трейд и за месяц. Как только этот предел достигнут, они отстраняются от игры до конца месяца. Вы тоже можете поставить себе такой предел. Например, 20% в месяц от капитала, которым вы располагали в начале месяца. Как только такой предел достигнут, перестаньте играть и постарайтесь проанализировать допущенные ошибки. Это время можно также посвятить изучению рынка, отдельных компаний и т. п.

Опыт показывает, что самые большие потери бывают после самых больших выигрышей. Это настолько типично, что у опытных трейдеров есть два правила, которым они неукоснительно следуют в таких случаях. Первое — положить половину выигрыша в банк, инвестировать во что-нибудь, не связанное с акциями, или просто израсходовать на что-то приятное или полезное. Второе правило — взять хотя бы небольшой отпуск и уехать туда, где нет компьютера, трудно купить финансовые газеты и где никто не интересуется биржевой игрой.

Если не следовать этим правилам, то излишняя уверенность, что вы способны быстро делать деньги на бирже, повысит рискованность вашей игры. Чрезмерное возбуждение мешает самоконтролю, и ваши решения будут не такими обдуманными, как раньше. Рискуя большими суммами, вы можете быстро проиграть выигранное, а это вызывает естественное желание отыграться: ведь совсем недавно вы были таким богатым человеком! Вы надеетесь вернуть все одним-двумя трендами, но трейды оказываются неудачными, и вот вы потеряли не только выигрыш, но и значительную часть инвестиционного капитала.

Обязательно прервите игру на бирже после большого выигрыша. Хоть несколько недель побудьте в состоянии уверенности в себе и в приятном сознании, что можете позволить себе многое, о чем раньше только мечтали.

В биржевой игре самые правильные решения бывают самыми трудными — об этом говорят все, кто добился успеха. Такие решения всегда идут в разрез с мнением большинства. Играть на девальвацию английского фунта, когда все играли в противоположную сторону, вложить огромные деньги в эту идею, которая привела к выигрышу одного миллиарда долларов за ночь, — на это способны лишь финансовые гении типа Джорджа Сороса (George Soros). Гениальными были также покупка акций компании Intel, когда было объявлено о несовершенстве процессоров Pentium и продажа акции компании Microsoft в день появления в магазинах Windows-95, когда вся Америка следила за шикарным шоу, устроенным этой компанией. Продавать бурно растущие акции и покупать падающие, причем сделав правильный выбор, трудно. Но этому можно и нужно учиться.

Один из самых простых вариантов игры против толпы — игра на понижение курса акций. Тут вы всегда играете на стороне профессионалов, так как любители это почти не делают. Выбрав этот путь, вы будете читать газеты, журналы, просматривать страницы в Интернете совсем другими глазами — иначе, чем большинство. Все ищут положительные новости, смотрят на появление новых продуктов и услуг, подсчитывают доходы компаний. Вы же следите за трудностями, которые возникают у компаний, в чем, кстати, нет никакой аморальности, которую иногда приписывают игре на понижение. Играя на понижение на акциях какой-либо компании, вы никак ей не вредите — вы продаете ее акции тем, кто верит в ее успех. Это просто игра. Вы верите в неудачу этой компании, а тот, кто покупает у вас ее акции, — верит в удачу. Более того, объективно вы будете даже спасать эти акции от падения до нуля: ведь рано или поздно вам придется закрывать свою позицию, а значит покупать акции, взятые в долг. Причем покупать акции вам придется

тогда, когда никто другой не захочет их покупать, — в период их бурного падения вниз, таким образом своей покупкой вы немного поможете остановить это падение.

Риск и прибыль

Начиная игру, надо четко представлять, что вы начинаете сражение с миром случайных чисел. Нельзя придумать систему игры, которая позволила бы выигрывать в 100% случаев: вы видели, сколько непредвиденных факторов влияют на цену акций. Будущее поведение цен можно предсказать только с определенной вероятностью, и потери при игре на бирже неизбежны. По мнению многих трейдеров, умение выбирать удачные акции с вероятностью 50% уже достаточно для получения стабильной прибыли. Необходимо только вовремя избавляться от неудачных покупок и давать возможность оставшимся акциям вырасти.

Если вы решили купить акции какой-либо компании, то о возможном выигрыше надо думать во вторую очередь: если акции пойдут наверх, у вас еще будет время спокойно решить, когда их продать, чтобы получить прибыль. Потери — вот о чем должен думать трейдер или инвестор перед тем, как позвонить брокеру или нажать на клавиши клавиатуры компьютера. Акции могут начать падать в цене в ту же минуту, и для такого случая у вас должно быть подготовлено правильное решение.

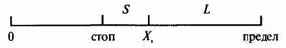

Мы уже много раз говорили, что нельзя допускать больших потерь и что самым лучшим методом борьбы с ними являются «заказы со стопами». Это знают практически все инвесторы и трейдеры, однако большинство начинающих «стопами» — своим главным оружием в борьбе с потерями — не пользуются. Позднее вы освоите другие методы страховки от падения акций, например, использование опционов, но сначала вы должны использовать «стопы». Безусловно, есть вероятность, что при их срабатывании вы будете терять деньги, но это страховка от гораздо больших потерь.

Когда вы платите страховые взносы за автомобиль или дом, то вы тоже теряете деньги. Но вы уверены, что угон автомобиля или пожар в доме не приведут к потере всех денег, потраченных на их приобретение. То же и на бирже — вы будете терять несколько процентов из-за срабатывания «стопов», но сохраните большую часть вашего капитала. Фактически вы платите за уменьшение риска, за повышение вероятности выжить и остаться в игре. Это первая цель, которую должен поставить перед собой начинающий. Заметные прибыли придут потом, когда вы приобретете опыт и будете играть большими суммами.

Разговаривая со многими начинающими инвесторами и трейдерами, автор задавал им один и тот же вопрос: почему вы не ставите «стопы», хотя прекрасно знаете, что это лучший метод страховки от больших потерь? Суть ответов была одинаковой: мы пробовали, но «стопы» срабатывали как раз перед тем, как акции пошли наверх. Без «стопов» мы получили бы прибыль, а со «стопами» у нас одни потери!

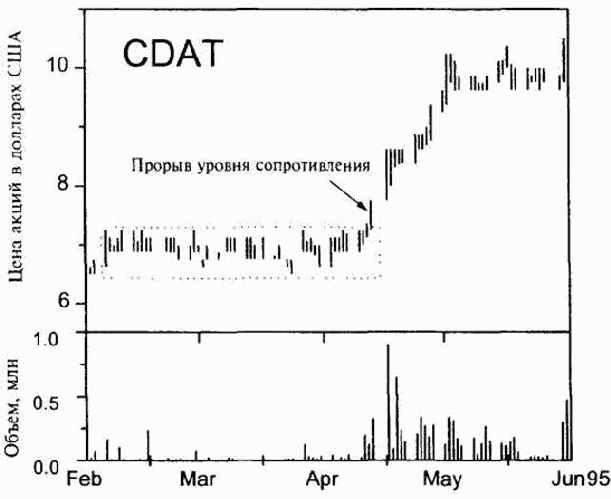

Какие же «стопы» ставили мои знакомые? Давайте проанализируем типичную ситуацию. Для конкретности будем говорить только об игре на повышение курса акций, хотя все дальнейшее можно обобщить и для игры на понижение. Представьте акции, цена которых в течение месяца колеблется в коридоре 8 — 9 ¼ доллара со средним размахом дневных колебаний около ½ доллара. Вы решили купить эти акции, так как заметили, что в последние дни цена не опускалась ниже 8 ½ доллара, и это дало надежду на скорый подъем и прорыв уровня сопротивления. Фундаментальные показатели данной компании неплохие, а соответствующий отраслевой индекс как раз начал подъем. Ваш капитал для трейдинга составлял 10000 долларов, и вы, потратив около 50% капитала, купили 500 акций по цене 8 5/8 со «стопом» на 7 7/8. И вдруг акции вместе с отраслевым индексом начинают идти вниз. Ваш «стоп» срабатывает, акции опускаются еще до 7 5/8, а после этого начинается резкий подъем цены до 9 долларов и дальше. Поставив «стоп», вы за несколько дней проиграли ¾ доллара на каждой акции, т. е. 8,7 % от вложенной суммы (3.75% от основного капитала).

Где была допущена ошибка, приведшая к такой большой потере? Ошибок было много, и давайте проанализируем их подробно.

1. Первая и главная ошибка — покупка дешевых акций. Для начинающего это может быть главным источником всех бед. Большой разброс между ценами покупки и продажи, очень сильные относительные колебания цены могут привести к крайне большим потерям. Соблазн большого выигрыша, возможного при росте акций, привлекателен, но еще раз повторим, что прежде всего надо рассматривать не прибыль, а потенциальные потери. Пока вы не приобретете достаточного опыта, не покупайте акций дешевле 20 долларов за штуку.

2. Пока цена акций не вышла за пределы установившихся колебаний, нельзя планировать прибыль из расчета прорыва уровня сопротивления. Прорыв такого уровня бывает реже, чем «отражение» от него, и реально вы могли рассчитывать только на выигрыш 5/8 доллара на акцию (9 ¼ - 8 5/8 = 5/8 доллара). Поставив «стоп» на 7 7/8, вы рисковали потерять по ¾ доллара на акцию, что превышает наиболее вероятную прибыль. Такая стратегия убыточна, и если ее придерживаться, то можно быстро проиграть весь свой капитал.

3. При срабатывании «стопа» потеря составила 3,75% от основного капитала. Для новичка это слишком много. Начинающему мы рекомендуем считать пределом потерь 2% от основного капитала, т.е. 200 долларов в данном примере. Это означает, что при выбранном вами уровне «стопа» следовало купить только 200/0,75 = 267 акций. При округлении в меньшую сторону это составило бы 250 акций — в два раза меньше, чем вы купили.

4. «Стоп» 7 7/8 поставлен слишком близко: ведь при падении рынка цена акций легко может упасть до нижнего предела колебаний. При размахе дневных колебаний ½ доллара ставить «стоп» на 7 7/8 очень рискованно: практически вы готовы отдать свои деньги дилеру рынка, которому ничего не стоит спустить цену продажи (bid) еще на 1/8 и забрать ваши деньги. «Стопы» желательно ставить ниже уровня поддержки на величину дневных колебаний цены акций. В нашем примере — это 7 ½ доллара. Если вы решаетесь покупать акции по цене 8 5/8 доллара, то ваши возможные потери при срабатывании «стопа» будут равны 1 1/8 доллара на каждой акции. Учитывая сказанное в предыдущем пункте, число акций, которые разумно было бы купить, 200/1,125 = 178. После округления в меньшую сторону это составит всего 150 акций — в три раза меньше, чем вы купили.

5. При таком «стопе», когда вы теряете 1 1/8 доллара на каждой акции, а наиболее вероятная прибыль составляет всего 5/8 доллара, начинать трейд вообще нельзя. Но если вы, исходя из фундаментальных показателей компании и текущего интереса к данной отрасли, ожидаете на протяжении ближайших месяцев роста этих акций, то вы можете купить 150 — 300 акций, поставив «стоп» на 7 ½ или даже ниже, и ждать развития событий. Мы уже отмечали, что при инвестировании «стопы» нужно ставить ниже дневных и недельных колебаний, поэтому потери от срабатывания «стопа» можно планировать несколько большие, чем при трейдинге. Насколько больше — сказать трудно, но для начала мы бы не рекомендовали допускать потери, превышающие 5 % от основного капитала.

6. Если вы уверены, что акции пойдут наверх в ближайшие минуты, как, например, в случае быстрого роста индекса отрасли из его локального минимума, то можно рискнуть и купить акции по цене 8 5/8 доллара, но с близким «стопом», допустим, на 8 3/8 доллара. Однако при этом надо отдавать себе отчет, что вы начинаете игру на дневных колебаниях цены и в случае ошибки готовы принять потери ¼ доллара на акцию.

7. Если вы планируете потери ¼ доллара на акцию, то означает ли это, что при таком условии вы можете купить 200/0,25 = 800 акций? Ни в коем случае! Ведь при этом почти 70% вашего капитала (800·8 5/8 = 6900) будет находиться в акциях одной компании. У вас почти не останется резерва для покупки других акций и для усиления позиции — покупки дополнительного числа акций той же компании, в случае, если они резко пойдут наверх, прорвав уровень сопротивления. Лучше купить 400 — 500 акций, оставив резерв для других покупок и уменьшив вероятные потери до 100 — 125 долларов.

Рассмотренный пример показывает проблемы трейдера или инвестора которые они приобретают вместе с покупкой акций. Опираясь на проведенный анализ, сформулируем некоторые правила, которые могут помочь в принятии правильных решений.

1. Перед покупкой акций сразу определяйте цену, по которой вы их продадите в случае падения.

2. Эта цена должна устанавливаться методами технического анализа. Например, она должна быть ниже уровня поддержки при колебаниях цены или ниже линии поддержки в случае роста цены акций. Желательно, чтобы эта цена была ниже названных уровней на величину размаха дневных колебаний цены акций.

3. Если вы не можете постоянно контролировать изменение цены акций в течение всего рабочего дня биржи, то обязательно используйте «стоп»-заказы, помещая их сразу после открытия позиции.

4. При кратковременном трейдинге «стопы» ставят ближе, чем при инвестировании, при падающем рынке ближе, чем при растущем. Их уровни должны предусматривать потери, не превышающие 1 — 3% от общего капитала при трейдинге и 5 — 6% при инвестировании. Выбирая уровень «стопа» при инвестировании, помните, что «стоп» предназначен не для того, чтобы он сработал при первом же колебании цены, а для предохранения от больших потерь.

5. Не покупайте акции, для которых планируемая прибыль меньше возможных потерь. Желательно, чтобы отношение прибыль/потери было больше двух. Если рынок падающий или вы не уверены в своих способностях выбора, то старайтесь покупать акции с отношением прибыль/потери больше трех-четырех. Идеальные варианты, описанные в пятой главе, как правило, трудно достижимы, но в любом случае надо помнить, что до приобретения большого опыта «стопы» лучше ставить ближе.

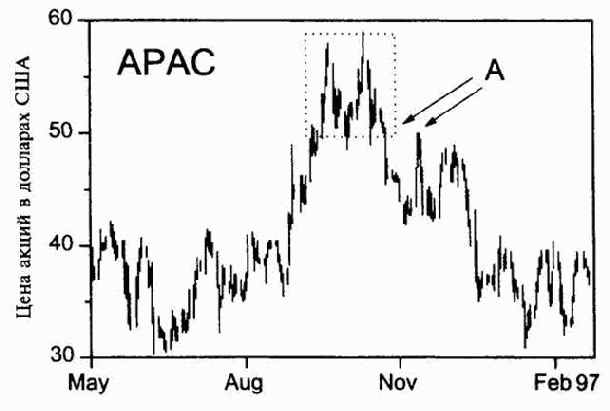

6. Возможную прибыль надо рассчитывать, исходя из значений уровня или линий сопротивления на графиках цены акций. Если акции «прорвали» уровень сопротивления и вы решили их купить, то для оценки возможной прибыли прибавьте к этому прежнему уровню 20 — 30%. Вероятность, что в ближайшее время акции пойдут выше, очень мала.

7. Следите за поведением рынка и за новостями, касающимися вашей компании: решение о продаже акций или величине «стопа» на продажу должно соответствовать текущей ситуации.

8. При изменении цены акций обязательно передвигайте «стоп» только в сторону уменьшения возможных потерь и сохранения большей прибыли.

9. Старайтесь не продавать акции сами, а ставьте «стопы» на продажу.

10. Если вы купили акции и видите явную тенденцию их роста, то старайтесь держать эти акции до тех пор, пока анализ изменения цены и объема торговли не укажет на достижение максимума. Если прибыль увеличивается, превращайте трейдинг в инвестирование: большую прибыль на акциях одной компании можно получить только за длительное время.

Совмещение фундаментального и технического анализа

Теперь, когда мы уже ознакомились с методами и фундаментального, и технического анализа, пришло время обсудить, как можно улучшить результаты игры на бирже, объединяя эти подходы.

Все методы биржевой игры можно разделить на две группы: игра на тенденции рынка и игра на чрезмерной реакции рынка. Игра на тенденции — это покупка растущих акций в надежде, что они будут продолжать свой рост, или игра на падающих акциях в надежде, что они упадут еще больше. Игра на слишком сильной реакции рынка — это покупка упавших акций в предположении, что они упали слишком сильно и вскоре должны вырасти. При игре на понижение — это ожидание падения слишком выросших акций.

Оба типа биржевой игры имеют право на существование. Мы рассказывали о результатах компьютерных исследований, которые показали, что акции, начавшие свой рост, продолжают расти больше, чем позволяет теория случайных блужданий. А падающие акции продолжают падать тоже дальше, чем соответствует упомянутой теории. Продавая падающие акции и продолжая держать растущие, можно получить большую прибыль, чем дает рынок в среднем.

Образовавшаяся тенденция роста поднимает цену акций слишком сильно, и неизбежно наступает коррекция — падение цены. Начавшие падать акции обычно падают настолько низко, что рано или поздно их цены начинают расти. Слишком сильная реакция рынка на положительные или отрицательные новости в целом является базой для обоих типов биржевой игры.

Формирование тенденции роста стимулирует усиление оптимизма на рынке. Все больше инвесторов и трейдеров начинают верить, что рост будет продолжаться, и все больше людей вовлекаются в такую игру. Это время тех, кто играет на тенденции. При насыщении, когда приток оптимистов иссякает и рост прекращается, наступает звездный час тех, кто играет на чрезмерной реакции рынка. Они играют на понижение. Начинается падение цен акций. Игроки на тенденции, если они вовремя не продали акции, начинают терять деньги. Их противники потеряли свои деньги в процессе роста рынка, но затем, почувствовав неустойчивость тенденции, они начали игру с самого максимума и поэтому сейчас получают большую прибыль.

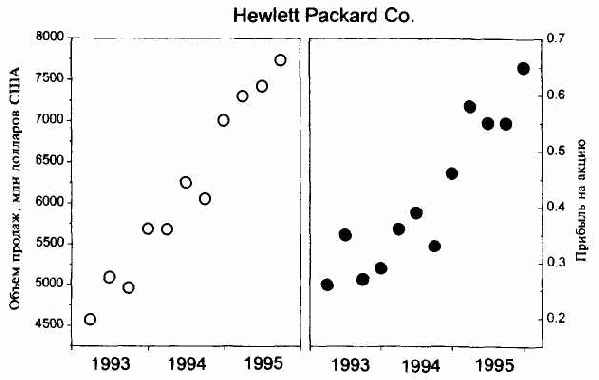

Во время роста рынка популярностью пользуются акции компаний, которые имеют хорошие фундаментальные показатели. У этих компаний чаще появляются положительные новости, и после каждой такой новости цена акций поднимается все выше и выше. В момент поворота рынка первыми начинают падать акции компаний, финансовое положение которых не соответствует текущей цене их акций.

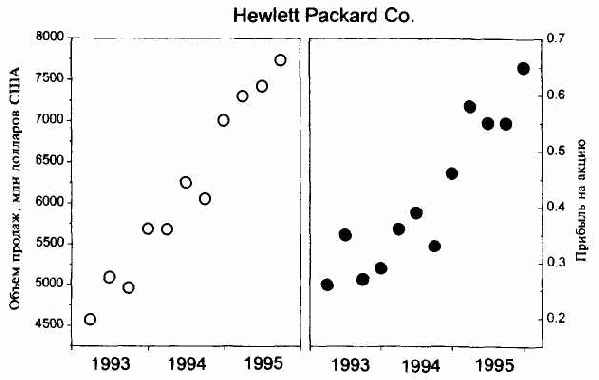

На этом и основана идея совмещения фундаментального и технического анализа. Во время роста рынка надо проводить интенсивный поиск компаний, которые имеют хорошие фундаментальные показатели и еще не очень выросли в цене. Методы фундаментального анализа позволяют оценить потенциал роста цены акций, путем сопоставления, например, роста прибылей компании и отношения р/е. Акции хороших компаний, начав свой рост, имеют большой шанс вырасти еще больше, и риск покупки их акций минимален. Методы технического анализа позволяют определять оптимальные моменты покупки акций, например, в точках локальных минимумов или вблизи уровня поддержки.

Метод следования образовавшейся тенденции более прост, чем игра на слишком сильной реакции рынка. Растущие акции привлекают всеобщее внимание, аналитики рынка периодически публикуют оценки этих акций. Задача инвестора и трейдера просеять имеющуюся информацию, выбрать акции и оптимальные моменты покупки, купить, поставить «стопы» и после этого просто ждать, когда акции вырастут в цене. При появлении признаков окончания роста необходимо продать акции и ждать начала следующей четкой тенденции (безразлично — падения или роста), чтобы открывать новые позиции.

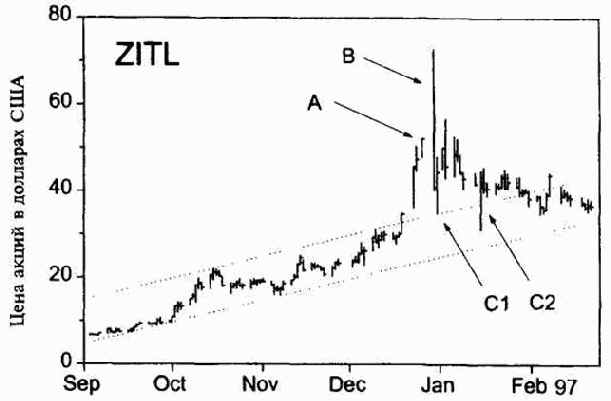

Поиск акций, которые слишком выросли или слишком упали в цене, более сложен и, главное — опасен. Очень часто акции вырастают на предположениях, что компания в ближайшем будущем получит большие прибыли. Какими могут быть эти прибыли — никто толком не знает, поэтому, как бы ни была высока цена акций, в некоторых случаях она может оказаться очень выгодной по сравнению с ценой, соответствующей будущим прибылям. Малая биологическая компания, долгие годы несущая убытки, может начать выпуск нового лекарства, которое станет популярным, и цена ее акций вырастет в десятки раз. Новая компьютерная игра, обретя массовый спрос, принесет огромные прибыли как разработавшей ее компании, так и инвесторам, владевшим ее акциями. Слухи о почти готовых новых продуктах иногда соответствуют действительности и являются причиной обоснованного роста акций. Однако трейдеры, играющие на слишком сильной реакции рынка, могут посчитать цену слишком высокой и начать игру на понижение. Ясно, что первые отчеты о начавшемся выпуске нового успешного продукта нанесут этим игрокам большие убытки, если они вовремя не закроют своих позиций.

Поиск компаний, акции которых ценятся слишком низко по сравнению с потенциалом роста компании, тоже содержит много ловушек. Растущий объем продаж и прибылей, большой наличный капитал и т. п. не являются гарантией роста акций. Изменение законодательства, появление мощных конкурентов, возникновение экологических проблем могут, напротив, привести к падению акций. Вспомним компанию Apple: на первый взгляд, она имела прекрасные фундаментальные показатели, ее акции были дешевы и привлекательны, и лишь очень тщательный анализ показал, что не все там благополучно. Тем не менее, это скорее исключение, чем правило. В целом, упавшие акции компаний с хорошими фундаментальными показателями дают неплохие шансы получить прибыль в игре на повышение. Однако эти показатели должны быть проверены очень тщательно: компаний, у которых фундаментальные показатели оставляют желать лучшего, следует остерегаться. Такие компании являются хорошими кандидатами для игры на понижение. Игру на понижение курса этих акций нужно начинать при первых признаках окончание роста рынка.

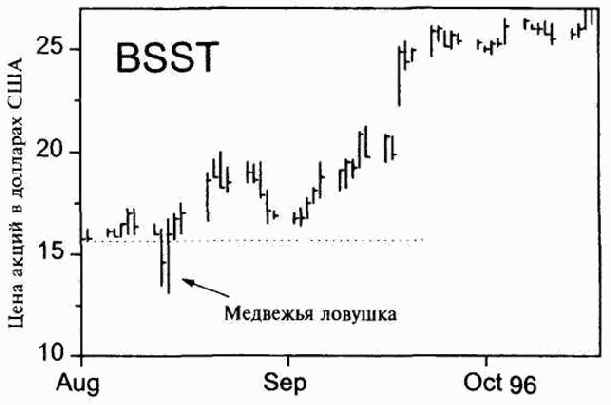

В игре, основанной на чрезмерной реакции рынка, технический анализ приобретает особенную значимость. Допустим, вы решили играть на повышение и провели поиск акций, чья цена, по вашему мнению, ниже, чем ей следует быть. Вам недоступно изучение всех тонких деталей, с которыми связаны перспективы роста прибылей компаний. В таком случае особое внимание надо уделить акциям, которые недавно сильно упали и находятся вблизи нижнего уровня колебаний цены акций. Недавнее падение цены позволяет надеяться, что возможные плохие новости уже «отработаны», а по законам рынка цена акций упала ниже разумного уровня. В десятой главе о кратковременном трейдинге мы показали, что падение цены акций более чем на 20% за четыре дня большей частью сопровождается подъемом цены на пятый день. Эхо наглядный пример последствий слишком сильной реакции рынка.

Аналогично при игре на понижение: сильный подъем цены акций слабых компаний заметно увеличивает вероятность их скорого понижения. Слухи о новых перспективах компании уже отражены в цене акций, и далее акции будут стоять на месте, если слухи подтвердятся, и будут падать, если слухи окажутся ложными.

Здесь уместно напомнить анализ стратегий, проведенный Джеймсом О’Шаугнесси и описанный нами в разделе 8.7. Самая лучшая стратегия инвестирования была получена на основе совмещения результатов фундаментального и технического анализа, когда выбор акций, сильно выросших в цене (техническая характеристика), был дополнен отбором по большому объему продаж и хорошей истории роста прибылей (фундаментальные характеристики).

Инвестирование или трейдинг всегда должны начинаться с анализа рынка и поиска подходящих акций. Мы уже рекомендовали завести две тетради или два файла в компьютере, куда заносить названия компаний, имеющих хорошие и плохие фундаментальные показатели. Такие списки (естественно, они должны периодически пересматриваться и обновляться) не должны быть очень большими: по десять компаний в каждом списке вполне достаточно. Но эти компании должны быть изучены досконально — история выплаты дивидендов, роста прибылей и объема продаж, поведение акций во время падающего и растущего рынка, корреляция цен акций с индексом отрасли, перспективы выпуска новых продуктов, конкуренты. Все эти фундаментальные показатели надо проанализировать, чтобы быть готовым к игре, но начинать ее надо в моменты, определяемые методами технического анализа.

Такой подход позволяет быть наготове и не пропустить наиболее удачные моменты открытия позиции. Если рынок сильно упал и упали акции компаний из «хорошего» списка, то вы готовы к покупке этих акций в первый же момент начала роста рынка. Вы знаете все показатели и все новости выбранных компаний, знаете, что их акции упали только потому, что упал весь рынок. Вы уверены в росте данных акций и покупаете их раньше и более смело, чем другие трейдеры, т.е. оказываетесь впереди. К тому же вы являетесь обладателем списка компаний, у которых перспектива развития затруднена (большие долги, сильная конкуренция и т. п.). Их акции могут подняться в момент подъема рынка, но вы-то знаете, что этот подъем цены был обусловлен в основном оптимизмом на рынке, и уверены, что как только оптимизм иссякнет, эти акции упадут. Таким образом вы окажетесь одним из первых, кто начнет игру на понижение.

А на рынке побеждает тот, кто начал первым.

Заключение

Биржа — это центральный институт любой капиталистической страны, не только отражающий текущее состояние национальной экономики и ее перспективы на ближайшее будущее, но и влияющий на них. Для обеспечения надежной и быстрой работы биржи используются лучшие достижения современной технологии, спутниковая связь, оптические кабели, самые совершенные компьютеры. Вся биржевая информация доступна всем желающим, и каждый может получить ответ на любой вопрос, кроме одного — как пройдет завтрашний день.

Прочитанную вами книгу нельзя рассматривать как руководство для успешной игры на бирже. Такое руководство в принципе невозможно. Можно разъяснить закономерности поведения акций, познакомить с правилами и основными стратегиями игры, предостеречь от простейших ошибок, но нельзя научить выигрывать. Множество лучших умов пытались и пытаются разгадать секреты биржи. О ней написаны тысячи книг, и ежедневно из сотен источников поступает огромное количество всевозможной новой информации.

Миллионы людей смотрят на одни и те же цифры, но каждый делает свои выводы — отчасти правильные, отчасти ошибочные. Для серьезной игры на бирже нужно много узнать, продумать, освоить и, конечно, накопить собственный опыт. Наша книга лишь первый шаг к тому, чтобы сказать: я готов к игре на бирже!

Игра на бирже. Прежде чем начать

Акции и биржа

Акции — это ценные бумаги, определяющие долевое владение компанией. Так, компания Ford Motor выпустила около одного миллиарда акций, которые циркулируют на нью-йоркской бирже. Любой человек может купить их через биржевых брокеров и стать совладельцем этом компании. Если вы купите 1000 акций, то вы будете владеть 0,0001 % этой знаменитой компании. Что это вам даст?

У вас как у совладельца компании появляется теоретическая возможность влиять на политику компании, которая обязана принимать все крупные решения с учетом мнения держателей акций. Обычно одна акция — это один голос. Понятно, что владея 1000 акций компании Ford Motor, вы мало на что можете повлиять, так что эта возможность чисто символическая. Более того, акции делятся на классы, резко различающиеся с точки зрения участия в голосовании. Например, Ford Motor имеет акции двух классов — А и В: акций класса B в 10 раз меньше, чем класса А, но они контролируют 40% голосов. Эти акции не доступны для широкой публики, и ими владеют в основном члены семьи Фордов, которые и определяют состав руководства компанией и ее политику.

Но вряд ли вы будете покупать акции, чтобы иметь возможность принять участие в голосовании при выборе президента компании. Вряд ли вы будете ездить на собрания держателей акций и участвовать в длительных и скучных заседаниях. Вас больше будет интересовать тот факт, что как совладелец компании вы имеете право на долю ее прибылей. Держателям акций прибыль выплачивается в виде дивидендов. Компания Ford Motor выплачивает дивиденды в размере около 4 % в год. Величина дивидендов не постоянна и зависит как от прибылей компании, так и от перспектив ее развития. Молодые развивающиеся компании могут какое-то время вообще не платить дивиденды. Напротив, компании, у которых дальнейшее развитие очень затруднено, как например, компании по коммунальным услугам, платят весьма высокие дивиденды, чтобы привлечь новых покупателей акций. Так, компания Niagara Mohawk Power, снабжающая электроэнергией западную часть штата Нью-Йорк, выплачивает дивиденды в размере 9 % в год. Почему в таком случае покупаются акции компании Ford Motor, а не Niagara Mohawk Power? Зачем покупаются акции, по которым вообще нет выплаты дивидендов?

Акции покупаются в надежде на их последующую продажу по более высокой цене. Во всех развитых странах существует открытый рынок акций. Каждый человек может не только купить акции любой компании через биржевого брокера, но и в любой момент продать их. Для участия в этом рынке вам надо открыть счет в брокерской фирме, переслать туда некоторую сумму денег, и вы готовы к торговле акциями. Если вы решите купить или продать какие-либо акции, то достаточно позвонить брокеру и отдать соответствующие распоряжения. Через несколько секунд сделка будет совершена. На современном рынке купля и продажа может осуществляться и без разговора с брокером. Вы можете набрать на кнопочном телефоне номер вашей брокерской фирмы, ваш пароль, код акций, условный знак купли или продажи и количество акций, которое вы хотите купить или продать, — все остальное будет сделано автоматически. Еще удобнее использовать компьютер, подключенный к Интернету. Если вы купили акции, то соответствующая сумма снимается с вашего счета, в случае продажи акций вырученные деньги приходят на ваш счет. В любой момент вы можете прекратить игру, закрыть счет и попросить брокера перевести все деньги или их часть на ваш счет в банке.

Такая высокая ликвидность акций обусловливает постоянное изменение их цен и быструю реакцию на любые экономические и политические новости. Если, скажем, стало известно, что какая-нибудь компания планирует выпуск нового продукта, продажа которого даст хорошие прибыли, то интерес к ее акциям немедленно повышается. Всем ясно, что увеличение прибылей приведет к росту дивидендов (пусть даже в отдаленном будущем) и к увеличению активов компании, приходящихся на одну акцию. Начинается интенсивная покупка, спрос превышает предложение, и цена акций растет. Купив акции по низкой цене и продав по высокой, вы получаете прибыль, зачастую очень быстро и иногда очень большую.

Далее мы будем подробно рассматривать, какая цена акций является оптимальной при данных темпах роста прибылей компании, а сейчас нам достаточно понять, что в среднем акции развивающихся компаний растут в цене. Вот это и является главной причиной массового интереса к акциям. Именно поэтому акции компании Microsoft, по которым вообще не выплачиваются дивиденды, пользуются большим спросом, чем акции компании Niagara Mohawk Power. Ожидается, что акции «короля программного обеспечения» будут расти в среднем более, чем на 9 % в год, которые можно получить от выплаты дивидендов по акциям

Niagara Mohawk Power. К тому же, акции последней всегда могут упасть в цене более, чем на 9% в год, как это было в 1994 году, и вместо ожидаемой прибыли держатели акций понесут убытки.

Какие бывают акции? Мы уже упомянули, что акции делятся на классы, в зависимости от прав держателей акций при голосовании. Это относилось к так называемым обыкновенным акциям (common stock). Кроме обыкновенных акций существуют привилегированные акции (preferred stock), которые имеют ряд преимуществ перед обыкновенными. Выплата дивидендов по этим акциям более стабильна, так как компания обязана сначала расплатиться с держателями привилегированных акций и только затем, если останутся резервы, начать выплату дивидендов по обыкновенным. Аналогично при банкротстве компании: остатки своего имущества и наличного капитала она обязана отдать держателям привилегированных акций и только потом начать расчет с держателями обыкновенных. Иными словами, привилегированные акции более безопасны, но большая надежность всегда означает меньшую прибыль. Цена привилегированных акций меняется слабее, чем цена обыкновенных, и у участников биржевой игры они пользуются меньшим спросом. Практически фиксированные дивиденды от привилегированных акций обусловливают слабую реакцию их цены на положительные новости, и держатели таких акций должны быть готовы, что основной доход будет получен ими от выплаты дивидендов, а не от роста цены. На протяжении этой книги мы будем рассматривать только обыкновенные акции, дающие в случае удачной игры большую прибыль, потому что доход от изменения цены обыкновенных акций зачастую во много раз превышает дивиденды.

Как происходит торговля акциями и кто определяет их цену? Если компания выпускает акции, то они в первую очередь попадают в первичный инвестиционный банк, задача которого проверить соответствие компании определенным требованиям, предъявляемым при выпуске акций, и распределить акции между финансовыми институтами, желающими их купить. Первичный инвестиционный банк покупает акции у компании по одной цене, а распределяет по более высокой, которая является первой рыночной ценой акций. Это называется первичным распределением акций (первичный рынок), которое недоступно рядовым инвесторам. После первичного распределения акции попадают на вторичный рынок, где брокерские фирмы осуществляют продажу акций всем желающим. Изучение этого рынка и является целью данной книги. Цена акций на вторичном рынке уже определяется спросом и предложением и устанавливается дилерами рынка. Чтобы лучше представить механизм вторичного рынка акций, рассмотрим простейшую схему торговли акциями на примере «уличного» рынка.

Представьте себе площадь, забитую тысячами людей, желающих купить или продать акции. Акции продаются и покупаются в специальных магазинах (по магазину на каждую компанию), куда имеют доступ только брокеры. Распоряжаются в этих магазинах дилеры, которые покупают и продают акции на свои деньги. На дверях каждого магазина горит табло, где указана покупная и продажная цена акций. Покупная цена акций называется по-английски «ask» (просить), т.е. покупатель просит продать ему акции. Продажная цена называет «bid» (предлагать), так как клиент предлагает дилеру акции для продажи. Человек из толпы может попросить одного из брокеров купить ему акции компании ABC. Брокер берет у покупателя деньги, заходит в магазин и покупает акции по цене, скажем, 30 долларов за штуку. Естественно, за свою работу брокер требует у покупателя определенную сумму, которая называется брокерскими комиссионными. Другой человек хочет продать акции, что также делается через брокера, с такими же комиссионными. Но продать акции можно по цене всего 29,5 доллара. Разница между покупной и продажной ценой — доход дилера; брокер, получающий комиссионные, тоже не остается в накладе. В проигрыше от осуществления операций только покупатель акций, который теряет и на разнице цен покупки/продажи, и на комиссионных.

Но вдруг на площади прошел слух, что компания ABC планирует резкое увеличение своих прибылей в следующем году. Сразу начинается ажиотаж. Все хотят купить эти акции, и дилер объявляет, что их продажная цена стала 32 доллара. Дилер был бы рад оставить цену покупки акций прежней — 29,5 доллара, но желающих продать акции по такой цене теперь уже нет, и он, скрепя сердце, объявляет, что будет покупать акции по цене 31 доллар. Эта цена обеспечивает ему достаточный приток акций для дальнейшей их перепродажи по 32 доллара.

Рынок акций, функционирующий по такой системе, называется неорганизованным («уличным») рынком или по другому — «рынок через прилавок» (over the counter market). На таком рынке дилеры торгуют акциями на свой страх и риск. Риск заключается в том, что, купив акции у клиентов по высокой цене, дилер может не найти покупателей за еще большую цену и будет вынужден продавать дешевле, теряя деньги. Акциями больших компаний торгуют несколько дилеров одновременно, что можно представить, как более крупный магазин с несколькими продавцами. В этой системе торговли есть и привилегированные покупатели — это крупные финансовые институты, например, инвестиционные и пенсионные фонды. Их представители — трейдеры пользуются особыми услугами. Им, можно сказать, отведена в магазине специальная комната, где они спокойно договариваются между собой об обмене крупными партиями акций. За аренду этой комнаты приходится платить немалую сумму, но зато они не связаны ценами, которые дилер устанавливает для остальной публики. Чтобы публика не очень возмущалась такой несправедливостью, дилер разрешает и людям из толпы договариваться между собой об обмене акциями по устраивающей их цене, которая, однако, ограничена покупной и продажной ценой, устанавливаемой дилером, при условии, что число акций не превышает определенной величины. С молчаливого согласия дилера такой обмен осуществляется брокером (комиссионные он берет с обеих сторон) — без него тут не обойтись, так как сделка считается действительной, только если она зарегистрирована в брокерских книгах.

Эта условная картина иллюстрирует схему работы «уличного» рынка. Безусловно, не существует ни площади с разгоряченной толпой, ни магазинов с дилерами. Реально, «уличный» рынок — это большой зал, где за компьютерами сидят сосредоточенные энергичные люди, осуществляющие все сделки. Сейчас американские дилеры, работающие на «уличном» рынке, объединены в ассоциацию, называемую Национальной ассоциацией дилеров ценных бумаг (NASD, National Association of Security Dealers). Они опираются на единую компьютерную информационную систему, которая позволяет быстро устанавливать цены акций и ускорять процесс покупки и продажи. Такая компьютерная система возникала в США в 1971 году и получила название NASDAQ от начальных букв английского названия National Association of Security Dealer Automated Quotations (автоматические котировки национальной ассоциации дилеров ценных бумаг). В настоящее время эта система обеспечивает торговлю акциями около шести тысяч компаний США и других стран. Десятки тысяч акций других компаний не включены в эту систему и торгуются, говоря на американском жаргоне, через «розовые бумаги» (pink sheets) — ежедневные публикации покупных и продажных цен на листах розового цвета. Брокерские фирмы подписываются на эти публикации и могут осуществлять покупку/продажу таких акций, но такая торговля идет очень вяло, несмотря на то, что в последнее время для ее поддержки тоже работают компьютерные системы.

Акции на рынке NASDAQ (это общепринятый жаргон, хотя NASDAQ это не рынок, а автоматизированная система) переходят из рук в руки очень часто, и объем торговли достигает 500 миллионов акций в день. Львиную долю этого объема создают трейдеры крупных инвестиционных фондов, которые зачастую держат акции очень короткий срок, для получение небольшой, но быстрой прибыли. Инвестиционные фонды покупают и продают акции по взаимной договоренности между собой (помните заднюю комнату в магазине дилера?) с помощью специальной компьютерной системы, доступ к которой стоит очень дорого. Такие расходы оправданы, если вы покупаете акции на многие сотни тысяч долларов и можете сэкономить на уменьшении разницы между покупной и продажной ценой. Для акций нескольких сотен компаний в системе NASDAQ существует компьютерная система SOES (Small Order Execution System), которая позволяет согласовывать обмен акциями между клиентами в обход цен, устанавливаемых дилерами. Как правило, число акций при таком согласовании не должно превышать 1000. Если дилер покупает акции по цене 20 долларов и продает по 21 доллару, а вы хотите продать акции по 20¼ доллара (а не по 20 долларов, как хочет купить у вас дилер), то система SOES проверит, есть ли желающие купить акции по вашей цене, и, если такие найдутся, ваш заказ будет выполнен. Обе эти компьютерные системы дают возможность «очень богатым» и «очень бедным» игрокам покупать и продавать акции по ценам, отличным от цен дилера. В последнее время было много критики системы NASDAQ, и к моменту выхода этой книги, вероятно, будет введена новая система торговли, которая как бы расширит систему SOES и позволит уменьшить разницу между покупной и продажной ценой акций, что уменьшит доходы дилеров, но уменьшит и потери рядовых инвесторов из-за разницы цен покупки и продажи.

Какие компании имеют право быть представленными на рынке NASDAQ? Для компаний США существуют следующие требования:

Активы компании (наличный капитал, ценные бумаги, недвижимость, оборудование и т.п.) должны быть не менее 4 миллионов долларов.

Собственный капитал компании (активы минус долги) должен быть не менее 2 миллионов долларов.

Должно быть выпущено не менее 300000 акций, распределенных среди не менее 300 держателей.

Должно быть не менее двух дилеров, обеспечивающих торговлю этими акциями.

Как можно видеть, требования не очень высоки, а потому компании на рынке NASDAQ, как правило, небольшие, и этот рынок называют рынком будущего, имея в виду не только систему компьютерной торговли, но и молодые растущие компании, которые станут в будущем гигантами промышленности.

Однако в перечне цен акций на рынке NASDAQ не присутствуют такие компании, как Coca-Cola, Ford Motor или General Electric, — акции этих компаний торгуются на нью-йоркской бирже. Что же такое биржа и чем она отличается от «уличного» рынка?

Чтобы лучше представить работу современной биржи, давайте перенесемся в 1817 год, когда была организована нью-йоркская биржа NYSE (The New York Stock Exchange). Вообразите большой зал, где сидят брокеры, представляющие интересы своих клиентов. За каждым брокером закреплено постоянное место, за которое они ежегодно платят определенную сумму. Два раза в день президент биржи зачитывает списки компаний, акции которых торгуются на бирже. После зачитывания каждого пункта происходит маленький аукцион, на котором устанавливаются цены покупки и продажи данных акций и происходит их переход из рук в руки. Место, где происходит такой организованный обмен акциями и другими ценными бумагами, называется биржей, а точнее — фондовой биржей. В отличие от «уличного» рынка, где цены устанавливаются дилерами, цены на бирже формируются в результате аукциона. На современных биржах уже нет стульев, на которых сидят брокеры, но понятие «места» (seat) еще сохранилось, и стоимость такого места превышает миллион долларов в год. Уже никто не выкрикивает список акций: существуют специалисты (их так и называют «специалисты» stock exchange specialist), которые организуют постоянно действующие аукционы для всех акций, циркулирующих на бирже. Их задача — поддерживать порядок торговли на бирже и обеспечивать ликвидность акций. В случае отсутствия покупателей по предложенной брокерами цене (и только в этом случае, в отличие от «уличного» рынка!) специалисты покупают акции на свои деньги с последующей их продажей.

На нью-йоркской бирже происходит торговля акциями более 1600 компаний, осуществляемая более чем 400 специалистами. Безусловно, существуют специальные компьютерные системы, помогающие работе специалистов и делающие процессы покупки и продажи акций более оперативными. Для работы специалистов в помещении биржи установлены специальные посты, вокруг которых постоянно толпятся брокеры. Кроме них на бирже можно встретить независимых трейдеров, которые купили себе место, чтобы быть в центре событий и иметь возможность торговать акциями без посредников, т.е. более быстро и без комиссионных. Так как цена покупки и продажи акций на бирже устанавливается в результате аукциона, а не по личным соображениям дилеров, как на «уличном» рынке, то разница между этими ценами на бирже гораздо меньше, чем на рынке NASDAQ.

Чтобы иметь право быть представленной на нью-йоркской бирже, компания должна удовлетворять жестким требованиям:

Налогооблагаемая прибыль за последний год должна быть не менее 2,5 миллионов долларов.

Налогооблагаемая прибыль в течение двух предшествовавших лет должна быть не менее 2 миллионов долларов.

Материальные активы должны быть не менее 16 миллионов долларов.

Рыночная цена акций ( произведение числа выпущенных акций на их стоимость) должна быть не менее 16 миллионов долларов.

Число акций, доступных акционерам, должно быть не менее одного миллиона.

Не менее 2000 акционеров должны владеть не менее чем по 100 акций каждый.

Как видно из этого перечисления, требования к компаниям, представленным на нью-йоркской бирже, гораздо более высокие, чем к компаниям на рынке NASDAQ. Такие требования являются некоторой гарантией, что акции этой биржи являются ценными бумагами высокого качества, и в первое время начинающим инвесторам имеет смысл ограничиться покупкой акций на этой бирже. Отметим, что некоторые фирмы-гиганты предпочитают оставаться на рынке NASDAQ. Это связано отчасти с тем, что регистрация на нью-йоркской бирже требует значительной отчетности и дополнительных затрат. Безусловно, такие гиганты, как Intel Corporation и Microsoft Corporation способны в любой момент перейти на нью-йоркскую биржу, и их привязанность к рынку NASDAQ (где они начинали) является скорее данью традиции или ностальгией по молодости, чем нежеланием немного увеличить свои расходы.

Кроме нью-йоркской биржи, в США существуют еще несколько бирж, самая значимая из которых — Американская биржа АМЕХ (The American Stock Exchange). Территориально, как и биржа NYSE, она находится в Нью-Йорке. Требования к компаниям, которые зарегистрированы на этой бирже, не так высоки, как на нью-йоркской бирже, и тут, как и на рынке NASDAQ, можно найти много молодых развивающихся компаний.

Существует общая компьютерная система, которая поставляет информацию со всех бирж США. Многие компьютерные сервисы дают возможность постоянно контролировать котировки всех акций. Для этого достаточно набрать так называемый торговый символ интересующих вас акций, и вы мгновенно узнаете последние цены покупки и продажи. Торговый символ состоит из нескольких латинских букв. Если число букв меньше или равно трем, то это означает, что данные акции торгуются на биржах NYSE или АМЕХ. Четырех- и пятибуквенные символы соответствуют акциям рынка NASDAQ. Как правило, эти буквы отражают название компании, хотя бывает много исключений. В качестве примера приведем торговые символы некоторых известных компаний.

Постоянно ли количество акций, выпущенных компанией? Нет, компания — в случае потребности в наличном капитале или в случае дефицита акций на рынке в связи с большой популярностью — может в любой момент выпустить в обращение дополнительное количество акций. Бывает и наоборот: возникновение большого наличного капитала или продажа части материальных ресурсов позволяет компании выкупить

Таблица 1.1.

Компания

|

Символ

|

Биржа (рынок)

|

IBM

|

IBM

|

NYSE

|

Ford Motor

|

F

|

NYSE

|

AT&T

|

T

|

NYSE

|

McDonald's Corp.

|

MCD

|

NYSE

|

Intel Corporation

|

INTC

|

NASDAQ

|

Microsoft Corporation

|

MSFT

|

NASDAQ

|

с рынка часть своих акций. Это приводит к улучшению основных рыночных показателей акций, в частности, увеличивается прибыль компании, приходящаяся на одну акцию. В ряде случаев выкуп собственных акций позволяет компании справиться с «акулами» — другими компаниями или лицами, желающими завладеть контрольным пакетом акций.

Если цена акций очень высока (например, более 100 долларов за акцию), то это отталкивает многих инвесторов: чисто психологически трудно поверить, что цена может вырасти еще больше. Чтобы избежать такого негативного отношения к акциям, компании часто организуют дробление (расщепление) акций (stock split). Например, на рынке циркулировал 1000000 акций по 100 долларов каждая. При объявлении дробления 2:1 число акций удваивается и их становится 2 000000, но цена каждой составляет уже 50 долларов. Инвесторы, которые держали акции данной компании, при этом не страдают, так как число их акций автоматически удваивается. Обычно дробление акций происходит именно с коэффициентом 2:1, но бывают и другие варианты. Иногда встречается и «обратное дробление» (reverse split), т. е. число акций на рынке уменьшается, но их цена увеличивается. Такое решение компания может принять, если цена акций падает ниже 5 долларов. Такие дешевые акции обычно даже не рассматриваются многими инвестиционными фондами и индивидуальными инвесторами как вариант для покупки из-за того, что низкая цена обусловливает сильные относительные колебания цены. Искусственное увеличения цены акций с помощью обратного дробления позволяет компании надеяться, что ее акции войдут хоть в списки кандидатов для инвестирования, составляемые финансовыми институтами.

Теперь, когда вы познакомились с основными понятиями рынка акций, можно поставить главный вопрос: а стоит ли вообще начинать эту игру? С одной стороны, все выглядит очень привлекательно. Если прийти на биржу или включить компьютер, где показывают непрерывно меняющиеся цены акций, то эти цифры завораживают. Вот начали расти акции компании Intel: 104, 104½, 105, 106, 107... За какие-то считанные

минуты чей-то капитал вырос на 3 %, а ведь такой прирост в банке США накапливается в течение полугола. Не надо беспокоиться о развитии производства и зарплате рабочим, бороться за сбыт продукции. Короткий телефонный звонок или нажатие нескольких клавиш на компьютере — и в кармане прибавилось несколько сотен или тысяч долларов. Биржа — это место, где деньги делают деньги, это так заманчиво и, кажется, так просто. Биржа, как магнит, притягивает миллионы людей. К сожалению, многих из них, провернув через свою мясорубку, она быстро выбрасывает вон, уже истрепанных и опустошенных. Однако немало и тех, кто выживает и добивается значительных успехов. Что это — игра случая или закономерность, ибо можно найти формулу успеха? Об этом и будет дальнейший рассказ.

Инвестирование или трейдинг?

Инвестирование — это вложение капитала в акции на длительный срок, исчисляемый годами. Трейдинг — это кратковременная игра на повышение или понижение курса (котировки) акций. Время трейдинга исчисляется месяцами, неделями, днями или даже часами. Выбор акций для инвестирования и трейдинга совершенно различен. В первом случае нужно обращать основное внимание на надежность и прибыли компаний, учитывая выплачиваемые дивиденды, а во втором случае главным критерием должен служить интерес к данным акциям других трейдеров.

Биржевые профессионалы в основном занимаются трейдингом. Прибыль в 2 —5 % на акциях одной компании уже считается достаточной и может служить сигналом к продаже данных акций и покупке других. Годовая прибыль порядка 50 - 100% для трейдера-профессионала считается нормой, хотя многие добиваются и лучших результатов. В отдельные годы, когда судьба благоприятствует, им удается сделать в десятки раз больше. Тем не менее, на Уолл-стрит стабильность доходов в течение длительного времени ценится гораздо больше, чем единовременные удачи, какими бы фантастическими они ни были. Критерием класса профессионала является стабильность.

Получение больших прибылей требует огромной аналитической работы. Ежедневно после закрытия биржи трейдер проводит многие часы за компьютером, изучая события прошедшего дня и реакцию рынка на эти события. Он просматривает сотни графиков цен акций различных компаний, изучает поведение отдельных групп акций, динамику рынка в целом, глобальные экономические показатели, цены на нефть, золото, государственные облигации и т. п. Каждый вечер трейдер-профессионал составляет подробный план работы на следующий день: намечает акции для покупки и продажи, определяет возможные прибыли и максимально допустимые потери. Как правило, готовится несколько вариантов в зависимости от поведения рынка и реакции других трейдеров. В 8:30 по нью-йоркскому времени биржи США возобновляют свою